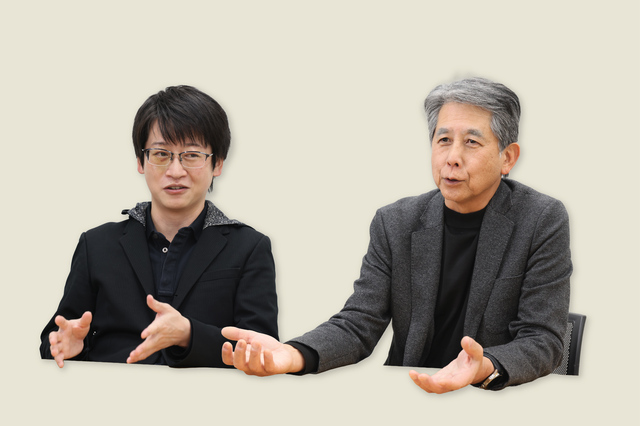

2007年12月に開催したIBSファイナンス研究会におけるユニゾン・キャピタル株式会社パートナーの木曽健一氏のご講演の要旨をご紹介いたします。

2007年12月11日(火)に虎ノ門で開催したIBSファイナンス研究会におけるユニゾン・キャピタル株式会社パートナーの木曽健一氏のご講演の要旨をご紹介いたします。木曽氏は、2003年5月から2004年6月までバブル期のゴルフ場開発の失敗で破綻した老舗菓子メーカー東ハト(再生投資先)の社長として、元サッカー日本代表の中田英寿氏を執行役員に迎え、新しいブランド戦略や商品戦略を展開して経営改革を実行されました。現在は近畿圏を中心に回転すしチェーンを展開するあきんどスシロー(投資先)の取締役として、企業価値向上のための戦略立案に軸足を置いて活動していらっしゃいます。

東ハトの再生に学ぶ企業価値向上の戦略 (投資ファンドのこれから)

2006年末から2007年初めにかけてアメリカやヨーロッパにおいて兆円単位のバイアウトが報道されていた。それに比べて日本国内の投資はまだ少額だと言える。

投資ファンドと機関投資家の違いは、経営に能動的関与をするかどうかという点である。投資ファンドにおいては、経営人を入れ替えるなど能動的に投資先の経営に関わる。最近、投資ファンドにお金が流れていて、投資ファンドはバブルの状態にあるのではないかという指摘があるが、受動的な株式投資から能動的な投資への流れは中長期的には変わらないだろう。

アメリカやヨーロッパにおいては、企業を買収したいという提案に対して、被買収企業の取締役会は合理的な理由がなければ買収提案を断ることができない。自社でより魅力的な方策を株主に提示できないのであれば、投資ファンド等の買収提案を受けなければならない。アメリカやヨーロッパにおける企業統治は行き過ぎている面もあるので、必ずしも日本が欧米のようになるべきだと言うつもりはない。しかし、サブプライムローンが起こる前の欧米は、お金を出せば企業が買えるという状況にあった。投資ファンドにはお金が集まり、金融機関も強気でもあった。このような行き過ぎは、今後調整される可能性があるが、長期的には経営に積極的に関与する投資ファンドの活動は続いていくだろう。

日本においては買収提案に対して、取締役会の意思で比較的容易に反対することができる。株主からも訴訟を受けるということはほとんどない。従って、お金さえ出せば会社を買収できるという環境は日本にはない。投資ファンドにできるのは、経営者に投資ファンドをどう活用して頂くかを提案することである。経営者にメリットを説明して納得して頂けなければ買収は成立しない。投資ファンドとしては粘り強い活動が必要である。

次のページ東ハトの企業再生

続きは会員限定です。無料の読者会員に登録すると続きをお読みいただけます。

-

会員登録

(無料)

会員登録

(無料)

-

ログインはこちら

ログインはこちら

関連記事

2009.02.10

2015.01.26