ここ数年、為替レートの変動が少ない年が続いています。筆者は1980年代から為替・金利の動きを見ています。

米国サイドでは、FRB(米連邦準備理事会)は、FOMC(米連邦公開市場委員会)で7月から3回連続の利下げをしています。(前回レポート「リスク志向の金融市場」を参照ください。)

筆者の考えでは、年内据え置き、そして来年前半の時期に1回利下げして、その後当面の利下げは行われないと考えています。金利の動きがそれを物語っています。

長期金利の動きを10年債で見ると、直近は1.75%水準です。概ね2.00%から1.50%のレンジに収まっています。(前回レポート「リスク志向の金融市場」中のグラフを参照ください。)

FOMCが3回利下げ実施をしたにも関わらず、1.50%を大きく下回ってこないことが分かります。米経済は、米中貿易摩擦が解決していないにも関わらず、大きな景気後退局面には陥っていません。むしろ好調と言えます。利下げが保険となっているようです。

NY株価堅調の動きになっており、リスク志向になっています。トランプ大統領からのFRBに対する利下げ要求圧力が強いにも関わらず、この金利堅調の動きとなっています。

この先、米ドル金利は大きくは下げない、むしろ来年後半からは上昇する方向ではと考えております。しかし大きく2.00%を上回ってゆくことはないのではとも思っています。

金融政策手段を失った日本銀行

日本サイドを見ると、日本銀行は金融政策の手段は限られてきています。日本銀行は、金利政策のフォワードガイダンス(この先の金融政策の方針)として、長短金利のイールドカーブ・コントロール)の中で、短期金利を-0.1%のマイナス金利の適用と、長期金利に対しては、10年債金利をゼロ程度で推移するように、長期国債の買い入れを行うとしています。年間約80兆円程度の国債購入を実施するとしています。

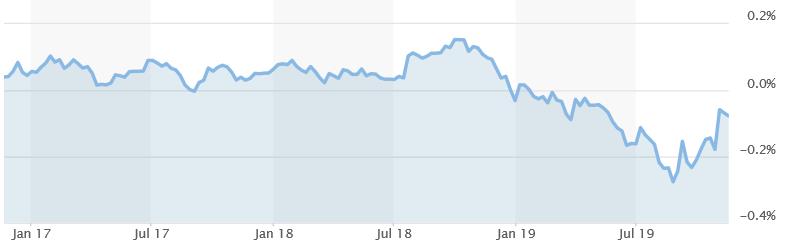

下記(出所:ウォール・ストリート・ジャーナル紙)は日本国債10年の利回り推移を示しています。3年間の利回り推移を示しています。

これを見ると一目瞭然、10年国債の金利は過去3年間プラス0.2%とマイナス0.2%程度の合計0.4%のレンジに収まっています。10年金利は本当に小動きです。

日本銀行は、民間銀行の収益改善のために、長期国債買い入れ銘柄を10年債から5年債と短期に転換するとの話、そして短期金利ではもう少しマイナス金利を深堀するとの話も出ています。全く金融政策手段を失った日本銀行と言えます。

大きな変動はない?

日米の金融当局の動き、そして金融政策を見る限り、どちらも今後大きく金融政策を転換するとは思えません。米国は追加緩和が来年あるのか、そして日本は追加緩和の温存を続けています。日米金利差の観点からも為替理論からして大きく変動することはないと考えられます。

次のページ貿易収支の検証

続きは会員限定です。無料の読者会員に登録すると続きをお読みいただけます。

-

会員登録

(無料)

会員登録

(無料)

-

ログインはこちら

ログインはこちら

関連記事

2008.09.26

2010.04.20