ここ数年、為替レートの変動が少ない年が続いています。筆者は1980年代から為替・金利の動きを見ています。

貿易収支の検証

需給は拮抗している

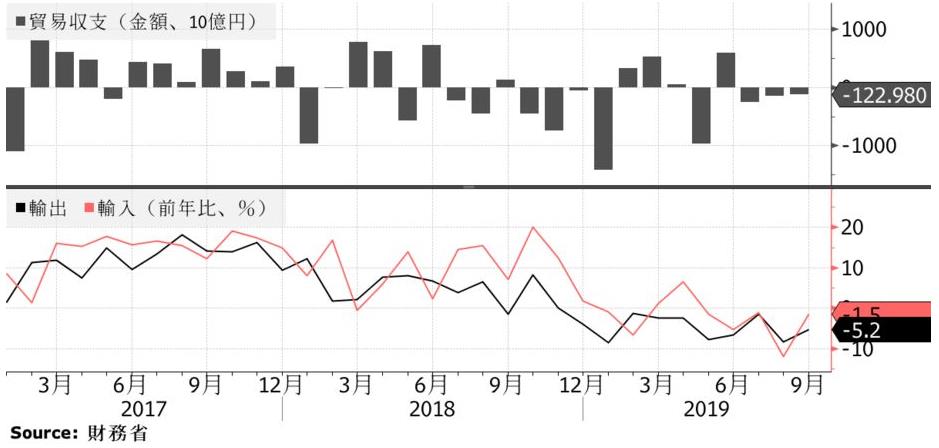

貿易収支を検証してみましょう。日本の貿易構造を見ると、これまでは日本は輸出企業のドル売り・円買い需要が強かったです。しかし2011年の東日本大震災以降、石油・天然ガスなどエネルギー輸入が増えて、貿易収支が昔ほど黒字にはなっていません。

下記グラフ(出所:財務省:ブルームバーグ)は、過去3年間の月間貿易収支の黒字・赤字を棒線グラフ(上段)、輸出(黒線)・輸入(赤線)の双方を折れ線グラフで示しています。

これを見ると、貿易黒字の傾向か、それとも貿易赤字の傾向かが見て取れません。輸出額と輸入額が拮抗していると言えます。そのことは、貿易収支を見る限り、円売り(輸入企業)、円買い(輸出企業)が偏ることはない、つまり需給は拮抗していると為替市場は読み取ります。貿易収支が為替変動要因とは考えづらいです。

資本収支を見た結果

資本収支を見ると、日本企業が海外工場に投資して、そこで得る投資利益は海外で再投資されるために、直接国内に還流することは少ないと言われています。

また、本邦投資家による海外金融商品に対する所得の円転換(円買い)需要も市場に大きく動かす要因にはなりません。そして日本企業による海外企業への買収も最近は大きく為替を動かす要因にはなっていないと言えます。

シカゴCMEのポジション

為替業界での注目

最後に、海外の投機家の円に対する投資額はどのようになっているのか、シカゴCMEのポジションの動きを説明したいと思います。ヘッジファンドなどの米国投資家の動きとして、為替業界では注目しているものです。

これを見ると、昨年、一昨年には10万枚以上のポジションを持つこともあったのですが、今年は3万枚程度と、それほど大きなポジションを持つことはなくなってきています。

このことは、リスク回避の円買いと言っても、極端に大きなポジションを持たない方針のように思います。シカゴのヘッジファンドの円に対する投資に興味が薄くなってきているのではと思います。

まとめ

上記にあげた三つの要因から、円の変動幅は少なくなってきています。現状の108円から上に112円、下に106円と振れても、それぞれ3.7%、1.8%です。

ドルが上昇すると3.7%が総利益に上乗せされ、逆に下落すると総利益から差し引かれます。これをキャピタルゲインとインカムゲインでカバーできると考えると、海外投資も大いに妙味のあるものだと言えます。

クラウド商品でも海外不動産を扱った商品がありますが、為替の観点から見ると、そのリスクは少ないのではと筆者は思います。

続きは会員限定です。無料の読者会員に登録すると続きをお読みいただけます。

-

会員登録

(無料)

会員登録

(無料)

-

ログインはこちら

ログインはこちら

関連記事

2008.09.26

2010.04.20